随着全球对气候变化的关注日益加深,碳交易市场逐渐成为企业实现碳中和目标的重要工具。许多企业在参与碳交易时,常常会遇到一个实际问题:碳交易是否有发票?如果没有发票,财务上应如何处理?本文将以在线数据处理与交易处理业务为例,对这一问题进行详细解析。

一、碳交易是否有发票?

碳交易的核心是碳排放权的买卖,其性质属于一种权益交易。根据我国现行税收法规,碳交易本身并不直接开具增值税发票。原因在于碳排放权不属于《增值税暂行条例》中规定的货物或劳务范畴,而是一种经政府主管部门核定、可交易的行政许可权益。因此,在碳交易过程中,交易平台或对手方通常不会提供类似商品销售那样的增值税专用发票或普通发票。

这并不意味着碳交易完全没有票据。在实际操作中,交易双方会获得以下文件:

1. 交易确认书:由碳交易平台出具,证明交易双方、交易数量、价格、时间等基本信息。

2. 结算单据:显示资金划转和碳排放权过户的凭证。

3. 第三方机构出具的核证报告(如适用):用于证明减排量的真实性。

这些文件虽非发票,但可作为财务处理的原始依据。

二、财务上如何处理无发票的碳交易?

即使没有发票,碳交易的财务处理仍需符合会计准则和税务要求。以下是具体的处理建议:

1. 会计处理:

- 购入碳排放权时:根据《企业会计准则》,企业应将购入的碳排放权确认为“无形资产”或“交易性金融资产”。具体科目可根据持有目的选择:若为履约目的(如抵消自身排放),可计入“无形资产”;若以投资为目的,可计入“交易性金融资产”。会计分录示例:

借:无形资产/交易性金融资产

贷:银行存款

- 出售碳排放权时:确认收入并结转成本。会计分录示例:

借:银行存款

贷:其他业务收入/投资收益

借:其他业务成本/投资成本

贷:无形资产/交易性金融资产

- 税务处理:

- 增值税:目前碳排放权交易暂不征收增值税,但企业需关注政策变化。交易中产生的平台手续费等辅助服务费用,可按规定取得发票并抵扣进项税。

- 企业所得税:碳排放权的购入成本可在计算应纳税所得额时扣除;出售所得应计入收入总额。企业需保存交易确认书、结算单据等作为税前扣除凭证。根据国家税务总局公告2018年第28号,这些内部凭证在符合条件时可替代发票。

3. 凭证管理:

企业应建立专门的档案,妥善保管碳交易相关的交易确认书、结算单据、银行回单、核证报告等。这些资料是审计和税务核查的关键证据,建议至少保存10年。

三、在线数据处理与交易处理业务的特殊考量

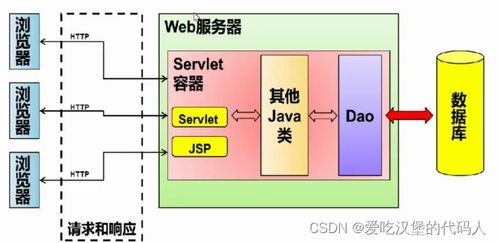

对于从事在线数据处理与交易处理业务(如云计算、电商平台)的企业,参与碳交易可能还有额外意义:

- 这类企业通常数据中心能耗较高,碳交易可作为实现碳中和的策略之一。财务处理时,可将购入的碳排放权用于抵消自身碳足迹,相关支出可计入“管理费用—环保支出”。

- 若企业开发碳交易相关的数据处理平台,其技术投入可能享受研发费用加计扣除等税收优惠。

- 在披露环境、社会和治理(ESG)信息时,碳交易记录能提升企业形象,财务部门需确保数据准确可追溯。

四、与建议

碳交易虽无传统发票,但企业通过规范会计处理、合规税务申报和严谨凭证管理,完全可以实现财务上的合法合规。建议企业:

- 制定内部碳交易财务制度,明确资产分类、记账流程和凭证要求。

- 与税务机关保持沟通,及时了解税收政策动态。

- 利用数字化工具(如区块链存证)强化交易记录的可信度。

- 在年报中充分披露碳交易信息,提升透明度。

随着碳市场的发展,相关财务与税务规则或将进一步完善。企业提前做好规划,不仅能规避风险,还能在低碳经济中抢占先机。